摘要:本研究探讨了税收违法行为的法律惩治机制。文章深入分析了税收违法行为的性质、类型及其成因,并重点研究了现行法律体系中针对税收违法行为的惩治措施。通过梳理相关法律规定,文章提出了完善和优化税收违法行为法律惩治机制的建议,旨在提高税收法律的执行力度,维护税收秩序,促进税收公平和法治建设。

本文目录导读:

税收是国家财政的主要收入来源,也是国家调控经济的重要手段,随着经济的发展和税收制度的不断完善,税收违法行为也日益增多,严重破坏了税收秩序和税收公平,建立健全税收违法行为的法律惩治机制,对于维护税收法制、保障国家财政安全具有重要意义。

税收违法行为概述

税收违法行为是指在税收活动中违反税收法律法规的行为,常见的税收违法行为包括偷税、逃税、骗税、抗税等,这些行为不仅损害了国家的税收利益,也破坏了税收公平和税收秩序,对社会经济秩序的稳定和发展造成了严重影响。

税收违法行为的法律惩治现状

目前,我国已经建立了一套相对完善的税收法律制度,对税收违法行为进行严厉打击,在实践中,仍存在一些问题,部分税收违法行为仍然难以得到有效打击,如利用新型技术手段进行的偷逃税行为;一些地方存在执法不严格、不公正的现象,导致税收法制无法得到有效执行。

税收违法行为的法律惩治机制

针对上述问题,建立健全税收违法行为的法律惩治机制至关重要,具体而言,可以从以下几个方面入手:

1、完善税收法律制度,加强税收法律法规的制定和完善,明确税收违法行为的定义和处罚标准,为打击税收违法行为提供有力的法律依据。

2、加强执法力度,加大对税收违法行为的打击力度,对违法行为进行严厉处罚,形成有效的震慑力,加强执法队伍建设,提高执法人员的素质和能力,确保执法公正和严格。

3、建立信息共享机制,加强税务部门与其他相关部门的信息共享,提高信息收集和分析能力,及时发现和打击税收违法行为。

4、强化社会监督,加强社会监督力度,鼓励公众参与税收监督,对税收违法行为进行曝光和谴责,建立健全举报奖励制度,鼓励公众积极举报税收违法行为。

5、加强税法宣传和教育,加强税法宣传和教育力度,提高公众对税法的认知和理解,增强纳税意识和法律意识,从源头上减少税收违法行为的发生。

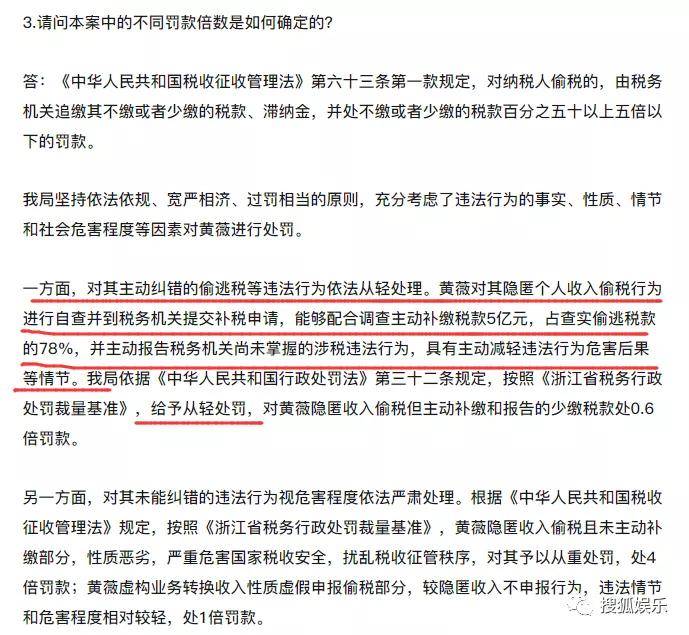

案例分析

为了更好地说明税收违法行为的法律惩治机制,以下是一个具体案例:某公司利用虚假发票进行偷税,该公司通过购买虚假发票的方式,隐瞒实际销售收入,从而达到偷税的目的,税务部门在执法过程中发现了该行为,并对其进行了严厉处罚,这一案例表明,加强执法力度和建立信息共享机制对于打击税收违法行为具有重要意义,公众对税法的认知和理解也是减少税收违法行为的关键。

建立健全税收违法行为的法律惩治机制对于维护税收法制、保障国家财政安全具有重要意义,我们应该加强税收法律制度的制定和完善、加强执法力度、建立信息共享机制、强化社会监督、加强税法宣传和教育等方面的工作,从多个角度入手,全面打击税收违法行为,只有这样,才能维护税收公平和税收秩序,保障国家财政安全,促进经济社会的稳定和发展。

为了更好地建立健全税收违法行为的法律惩治机制,本文提出以下建议:

1、加大对税收违法行为的处罚力度,提高违法成本。

2、加强跨部门协作,形成打击合力,提高执法效率。

3、完善税法宣传和教育机制,提高公众纳税意识和法律意识。

4、建立完善的举报奖励制度,鼓励公众参与税收监督。

通过以上措施的实施,我们可以更好地建立健全税收违法行为的法律惩治机制,维护税收法制和保障国家财政安全。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...